Dando continuidade aos artigos sobre demonstrações financeiras, abordaremos um dos mais relevantes para garantir a sustentabilidade de uma empresa, o FLUXO DE CAIXA.

O Fluxo de caixa, é a diferença entre a quantidade de dinheiro que entrou e a quantidade que saiu em um período da empresa. Ao elaborar o fluxo de caixa, o empresário terá uma visão do presente e do futuro. É uma excelente ferramenta para avaliar a disponibilidade de caixa e a liquidez da empresa. Com essa ferramenta o empreendedor pode antecipar algumas decisões importantes, como a redução de despesas sem o comprometimento do lucro, o planejamento de investimentos, a organização de promoções para desencalhe de estoque, o planejamento de solicitação de empréstimos, a negociação para uma dilatação de prazo com fornecedor e outras medidas para que possíveis dificuldades financeiras possam ser evitadas ou minimizadas.

Importante salientar que existe uma diferença importante entre o que é chamado de fluxo de caixa diário, as entradas e saídas da conta corrente e o fluxo de caixa contábil, cálculo feito através de dados contábeis.

Fluxo de Caixa Diário

É de extrema importância o entendimento da diferença entre os dois fluxos de caixa. Os credores pedem o contábil pois existe um padrão universal, permitindo comparações entre empresas. Entretanto, um profundo entendimento do que entra e sai de sua conta corrente, diariamente, fará toda diferença para o sucesso de uma empresa. A empresa deve ser capaz de fazer uma previsão das entradas e saídas para o ano e atualizar a cada trimestre.

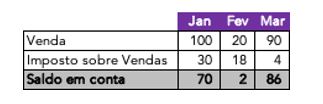

Vamos a um exemplo da diferença do fluxo contábil e o fluxo diário. No fluxo contábil partimos do Resultado Operacional mensal, como se tudo acontecesse no mesmo momento dentro do mês. Muitas empresas têm entradas diariamente, mas precisam pagar os impostos sobre vendas, apenas no mês subsequente. Se as vendas oscilam muito de um mês para outro, a empresa pode ter uma situação como abaixo.

Notem que pode acontecer de ter que pagar muito imposto em um mês onde a entrada é baixa. Se isto não está previsto, a empresa acaba tomando recursos caros para cobrir este furo de caixa. A análise do fluxo de caixa não oferece esta visão.

Portanto, um controle das entradas e saídas de todas as contas correntes da empresa, com conciliações diárias, é muito importante. É com esta ferramenta que a empresa terá uma visão real do seu ciclo operacional e poderá ajustar políticas de recebimento e pagamentos para tornar o ciclo favorável.

Fluxo de Caixa Contábil

A estrutura do fluxo de caixa depende da natureza da empresa e das necessidades dos gestores. O resultado do fluxo de caixa é o saldo disponível no caixa ou conta corrente da empresa, apurado pela diferença entre o total do valor dos recebimentos e pagamentos efetivamente realizados em uma determinada data ou período. O saldo final do fechamento de caixa deve corresponder ao valor dos recursos disponíveis no caixa da empresa ou depositados em contas corrente.

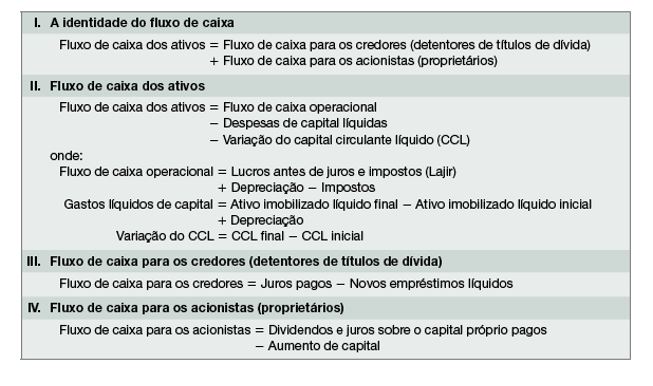

A partir da identidade do balanço patrimonial, sabemos que o valor do ativo de uma empresa é igual ao valor de seu passivo somado ao valor do patrimônio líquido dos acionistas. Da mesma forma, o fluxo de caixa dos ativos da empresa deve ser igual à soma do fluxo de caixa para os credores e do fluxo de caixa para os acionistas (ou proprietários):

Fluxo de caixa dos ativos = Fluxo de caixa para os credores + Fluxo de caixa para os acionistas.

Essa é a identidade do fluxo de caixa. Ela diz que o fluxo de caixa dos ativos da empresa é igual

ao fluxo de caixa pago aos fornecedores de capital da empresa (acionistas e credores). Ela reflete o fato de que uma empresa gera caixa por meio de suas diversas atividades e que o caixa é usado para pagar credores e proprietários.

O fluxo de caixa dos ativos envolve três componentes: o fluxo de caixa operacional, os gastos de capital e a variação do capital circulante líquido.

O fluxo de caixa operacional refere-se ao fluxo de caixa resultante das atividades diárias de produção e vendas. Os gastos de capital são gastos líquidos com ativos não circulantes (as compras de ativos não circulantes menos as vendas de ativos não circulantes). E a variação do capital circulante líquido é medida como a variação líquida do ativo circulante em relação ao passivo circulante no período examinado. A seguir temos um detalhamento maior de cada componente:

Fluxo de caixa operacional: Para calcular o fluxo de caixa operacional, deve-se calcular as receitas menos os custos, mas não deduzir a depreciação, porque ela não é uma saída de caixa, nem incluir juros, porque são uma despesa de financiamento. Deve-se incluir os impostos, pois estes são pagos à vista.

Gastos de capital: Os gastos líquidos de capital são apenas o valor gasto com ativos imobilizados

menos o valor recebido da venda de ativos imobilizados.

Variação do capital circulante líquido: Além de investir em ativo imobilizado, uma empresa também investirá em ativo circulante. Conforme a empresa muda seus investimentos em ativos circulantes, em geral, seu passivo circulante também mudará. A variação do capital circulante líquido é a diferença entre o capital circulante líquido (CCL) inicial e final.

Fluxo de caixa para credores e acionistas: Os fluxos de caixa para credores e acionistas representam os pagamentos líquidos a credores e proprietários durante o ano. O fluxo de caixa para os credores são os juros pagos menos os novos empréstimos líquidos, e o fluxo de caixa para os acionistas são os dividendos e juros sobre o capital próprio pagos aos acionistas menos os aumentos de capital realizados pelos acionistas.

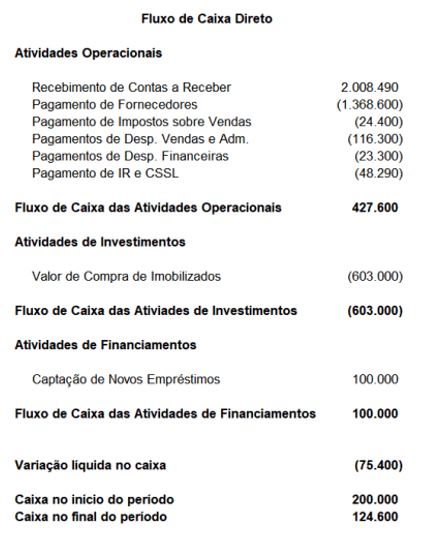

Existem duas formas básicas de analisar o fluxo de caixa: a direta e a indireta (exemplificada na tabela acima como fluxo de caixa dos ativos). O fluxo como o conhecemos, com o registro de valores de entradas e saídas do caixa, é uma maneira de controlar o financeiro de forma direta.

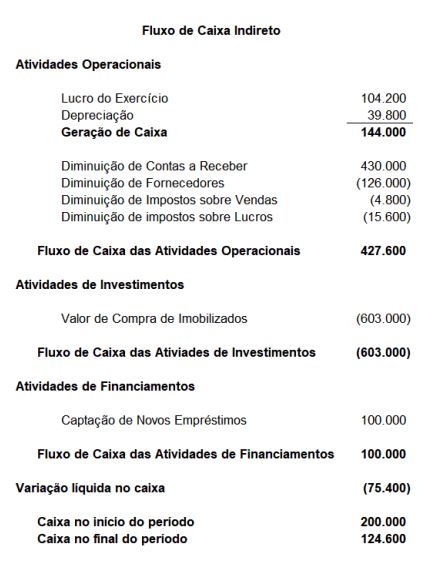

Um método semelhante, mas visto de um ângulo diferente, é o fluxo de caixa indireto, onde podemos explorar o regime de competência para analisar a variação de caixa do período de análise do ponto de vista contábil. Sua função é de demonstrar a diferença entre o caixa real com as saldo das demonstrações contábeis. É uma conciliação entre o regime de competência com o regime de caixa da empresa.

No método direto, o grupo das atividades operacionais é composto pelas movimentações de entrada e saída, apuradas através das diversas contas a pagar e a receber do Balanço Patrimonial, em conjunto com a Demonstração do Resultado do Exercício, visto que conta da DRE apresenta uma relacionada no Balanço Patrimonial. Se todas as vendas de uma empresa forem realizadas a prazo e nada for recebido, o saldo final da conta de Contas a Receber deverá ser a soma de seu saldo inicial e do valor de sua Receita Bruta.

Segundo o método indireto, parte-se do lucro líquido (como se todas as contas da Demonstração de Resultado do Exercício fossem recebidas e pagas no período). Em seguida, identificam-se na DRE as contas que não tem impacto no caixa e faz-se a exclusão de seu impacto no lucro. Por fim, através das variações das contas do Balanço Patrimonial, são feitos os ajustes finais nas movimentações de caixa. A demonstração do fluxo de caixa modelo indireto, através das variações das contas do Balanço, evidencia as alterações no giro da empresa que podem aumentar ou diminuir o seu caixa, sem apresentar diretamente as saídas e entradas de recursos.

A análise do fluxo de caixa permite traçar estratégias para o crescimento da empresa, bem como elaborar planos para reverter situações negativas. Os saldos negativos devem ser analisados por suas causas: o atraso nos recebimentos, alta taxa de inadimplência, queda repentina nas vendas, entre outros, influenciam no problema inicial.

Esse problema também ocorre se as diferenças entre os prazos de recebimentos e os pagamentos forem altas e a empresa não se planejar com a organização do capital de giro.

Se a empresa vender muito mais em um mês do que em outro, sem gerir seu estoque e sem organizar sua compra seguinte, pode resultar em pagamentos antes dos recebimentos relativos às vendas. Por isso, é necessário ter uma reserva de capital de giro. Uma função importante do fluxo de caixa é permitir o controle das atividades do ciclo operacional da empresa, que são todas as atividades de compra e venda de mercadorias e serviços da empresa em curto prazo e os seus respectivos pagamentos e recebimentos, além da profunda análise da necessidade de empréstimos, venda ativos, liquidação de estoques, antecipação de recebimentos prorrogação de prazo de pagamentos, entre outros. O controle e a gestão do fluxo de caixa é, portanto, muito importante para o empresário ter subsídios para uma tomada de decisão financeira na gestão da empresa.