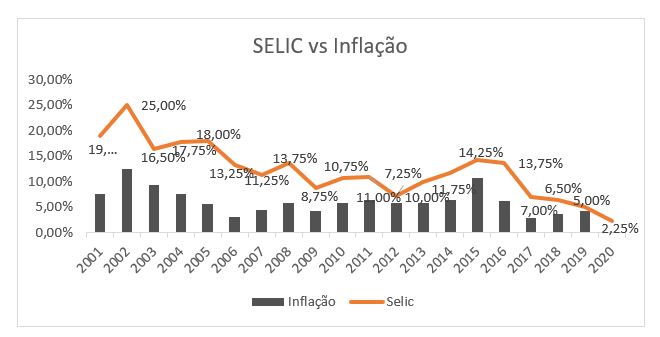

Muitos perguntam: Se a taxa básica de juros (SELIC), estipulada pelo BACEN cai, por que os juros bancários não?

Vamos tentar simplificar um assunto muito complexo, considerando que o mercado financeiro é altamente regulamentado no mundo todo e, por consequência, são muitas variáveis que precisam ser levadas em conta. Um banco grande que quebra, pode levar o país junto, pois impacta todo mundo e gera uma crise de confiança na população.

A diferença entre a taxa básica e a taxa bancária se refere ao spread bancário. Este spread precisa cobrir os custos de inadimplência. Se a tendência da inadimplência é subir, a taxa bancária não vai cair. Desde 2015, os bancos vêm enfrentando altas taxas de inadimplência. Estava começando a melhorar em 2019, mas com a crise instaurada pela pandemia, a inadimplência volta a subir, e muito. Em março, o Banco Itaú triplicou sua provisão para devedores duvidosos, conforme o ITR do 1Tri/20. Isso significa que o Itaú considera que vai 3 vezes mais de créditos.

Vamos entender, de forma bem simplificada, o balanço de um banco. Os depósitos e as aplicações que você faz são considerados passivos para o banco. Ele te deve esse dinheiro. Aqui está a parte mais importante de entender; de forma alguma o banco pode deixar de devolver o seu dinheiro quando você quiser sacar.

Só que ele pega este dinheiro e empresta para empresas e pessoas físicas. Estas empresas e pessoas físicas, em um momento de crise como a que estamos vivendo, pode deixar de pagar ao banco. Esta é a inadimplência que impacta o spread bancário. Se de um lado o banco tem um dever que TEM que ser cumprido, do outro, ele tem valores a receber com o risco de não acontecer na sua totalidade.

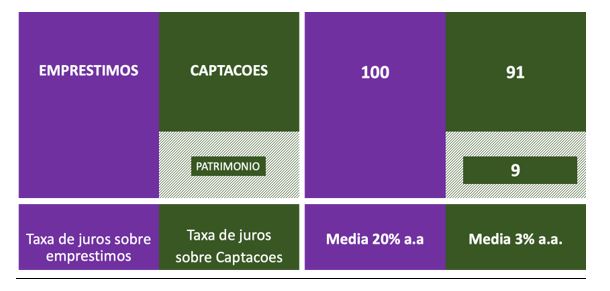

Colocando isto em números:

Imaginando que um banco tem R$ 100,00 emprestados para pessoas físicas e empresas, a uma taxa média de 20% a.a. e tem depósitos e captações de R$ 91,00, para os quais ele paga um juros de 2% a.a., significa que ele tem um resultado bruto de R$20,00 – R$1,82 = R$ 18,18. O problema é que hoje ele tem uma inadimplência de 5%, com tendências de aumento. Isto significa que não só não receberá os juros sobre este 5% (R$ 5,00) como também não tem mais empréstimos de R$ 100,00 e sim de R$ 95,00 frente a um Passivo (Captações de R$ 91,00). Se a inadimplência sobe muito mais que isso, podem chegar em uma situação de ter um ativo de R$ 90,00 contra um passivo de R$ 91,00. Isso é o que o sistema financeiro TEM QUE evitar a qualquer custo.

Como falado no início, é uma forma simplista de explicar algo um tanto quanto complexo. Ao dar essa explicação, partimos do pressuposto que o banco não tem outras formas de se proteger, não entramos nos detalhes das exigências de regulatórias para o funcionamento dos bancos e instituições financeiras e vários outros fatores.

As taxas de juros bancários precisam sim cair! Mas isto não acontecera enquanto tivermos tanta instabilidade no nível de inadimplência.